I augusti 2025 var RPM Evolving CTA Fund upp 2.0%, då vinsterna inom råvaror och aktier uppvägde på valutamarknaderna. Avkastningen var blandad mellan förvaltare och substrategier.

För mer detaljer, läs fondens månadsbrev nedan:

De senaste nyheterna

om RPM och CTAs

I augusti 2025 var RPM Evolving CTA Fund upp 2.0%, då vinsterna inom råvaror och aktier uppvägde på valutamarknaderna. Avkastningen var blandad mellan förvaltare och substrategier.

För mer detaljer, läs fondens månadsbrev nedan:

I mars 2025 var RPM Evolving CTA Fund ner -2.0% efter flera kraftiga marknadsvändningar under månaden. Vinsterna i guld inte räckte för att kompensera för förluster i valutasektorn. Avkastningen var blandad mellan förvaltare och substrategier.

För mer detaljer, läs fondens månadsbrev nedan:

I februari 2025 var RPM Evolving CTA Fund ner -6.6%, till stor del på grund av förluster i råvaror och obligationer då marknaderna vände kraftigt efter dystra ekonomiska data under andra halvan av månaden. Även om resultaten var blandade mellan förvaltare och substrategier, genererade de diversifierande förvaltarna positiv avkastning totalt sett.

För mer detaljer, läs fondens månadsbrev nedan:

RPM Evolving CTA Fund februari

I januari 2025 var RPM Evolving CTA Fund upp +3.3% främst på grund av vinster i råvaror och trots flera tvära vändningar på finansmarknaderna. Med få undantag var avkastningen positiv för alla förvaltare och substrategier.

För mer detaljer, läs fondens månadsbrev nedan:

I september 2024 var RPM Evolving CTA Fund upp 3.3% på grund av trender inom främst aktier och ädelmetaller, men även inom obligationer och valutor, eftersom Federal Reserve levererade den hett efterlängtade räntesänkningen. Förluster i energisektorn tyngde dock resultatet. Med några få undantag avslutade alla förvaltare månaden på plus.

För mer detaljer, läs fondens månadsbrev nedan:

I maj 2024 var RPM Evolving CTA-fonden ner 1.8% i en volatil marknadsmiljö då vinster i aktieindex och metaller inte räckte för att kompensera förlusterna i ränte- och energimarknaderna. Avkastningen var blandad mellan förvaltare och substrategier.

För mer detaljer, läs fondens månadsbrev nedan:

I oktober 2023 var RPM Evolving CTA ner -4.1% eftersom vinsterna i räntebärande tillgångar utraderades av förluster i framför allt aktieindex och energikontrakt efter att marknaderna gjort flera tvära kast under månaden. Med få undantag var avkastningen negativ för förvaltare och substrategier.

För mer detaljer - läs fondens månadsrapport nedan:

I april 2023 var RPM Evolving CTA Fund E SEK upp +4.4%, en rejäl återhämtning. Detta främst på grund av vinster på råvaru- och valutamarknaderna. Resultatet var huvudsakligen positivt bland förvaltare och substrategier men råvaruspecialisterna utmärkte sig på uppsidan.

För mer detaljer - läs fondens månadsrapport nedan:

I augusti 2022 var RPM Evolving CTA Fund E SEK upp ca 0.4%, då vinster på valuta- och räntemarknaderna uppvägde förluster på råvaror. Förväntningar om stigande räntor dök åter upp på agendan, särskilt i USA under den senare delen av månaden. Bland substrategierna hade trendföljarna positiv avkastning medan diversifierande förvaltare hade blandat utfall.

För mer detaljer - läs respektive fonds månadsrapport nedan:

As of April 2022, CTAs (as measured by the Barclay BTOP50 Index) have returned 35% over the 18 months since the US Presidential Election in November 2020. Over the preceding 18 months, CTAs returned only -0.2%. What happened?

We argue that the shift in performance is the result of price trends caused by evident macro changes. Some of them started already in late spring 2020. CTAs began to perform immediately after the US Presidential Election the same year – about 18 months ago.

The Russian invasion of Ukraine has further strengthened these price trends and CTA performance has continued to be strong.

This Market Commentary concludes with the assertion that financial and commodity markets have entered a new regime, more favorable to CTAs, than the “Central Bank Regime” that has dominated markets since the Great Financial Crisis (GFC) back in 2008.

Förra månaden minskade först tidsseriemomentum (TSMOM) mätt som MDI ytterligare och nådde ett lokalt minimum den 20 december innan det försiktigt började krypa upp igen. När det gäller finansiella marknadet, fortsatte aktier att falla under första halvan av månaden då oron för Omicron-varianten och hökaktiga kommentarer från stora centralbanker om att bekämpa inflationen tyngde de globala finansmarknaderna. Runt jul började dock indexen att stiga igen och amerikanska aktiemarknader stängde på rekordhöga nivåer efter lovande ekonomisk statistik och rapporter om att den nya snabbspridande varianten av coronaviruset skulle vara hanterbar. När det gäller räntesidan vinglade sig obligationsräntorna uppåt och den amerikanska dollarn försvagades när alla stora centralbanker skärpte sin hållning mot inflationen med Bank of England som den första stora centralbanken som faktiskt började höja räntorna. Inom råvaror följde råolja den väg som aktiemarknaderna slagit in på, det vill säga att först sälja av på förnyade reserestriktioner innan den återhämtade sig på nyheten att Omicron kunde vara mindre smittsam. På andra håll drev den accelererande inflationen upp guldpriserna.

Vid årets slut har den globala återhämtningen återtagit en del av den styrka som förlorades under Omicron-chocken på Black Friday. Inflationstrycket är fortfarande obehagligt högt, men centralbankerna verkar nu redo att agera under 2022, vilket hittills inte har skakat marknaderna alltför mycket. Makroekonomiskt sett hänger det fortfarande och väger, men det verkar som om investerare nu börjar prisa in ett definitivt slut på pandemin efter vintern. Med ett MDI som tickar upp från låga nivåer förblir portföljmålrisken oförändrad på något över de långsiktiga genomsnittliga nivåerna.

För mer detaljer - läs månadsrapport nedan:

Marknadsdynamiken under 2018 visade sig vara utmanande för CTAs. Den spektakulära uppgången/återkomsten av volatilitet följdes inte av en motsvarande ökning av marknadstrender. Avkastningen från CTA-kollektivet var blandad, men generellt sett så hade snabbare, mindre och icke-trendföljande CTAs starkare avkastning under året. Detta återspeglas också i RPMs två fonder där RPM Evolving CTA Fund slutade året i positivt territorium medan RPM Galaxy var ner.

Under 2019 förväntar sig många att konjunkturen avmattas ytterligare. Huruvida detta leder till en fullskalig recession eller inte beror på många faktorer såsom centralbankernas agerande och en potentiell kollaps av tillgångspriser. Givet att CTAs tenderar att göra bättre ifrån sig i perioder av ekonomisk avmattning och att volatiliteten redan är tillbaka på normala nivåer gör att utsikterna för CTAs ser ljusare ut än på mycket länge. "Winter is coming...."

Läs hela rapporten nedan:

I september var RPMs fonder ner (RPM Evolving CTA Fund -0.4%, RPM Galaxy -2.5%).

Finansmarknaderna var fortsatt slagiga med få exploaterbara trender. I aktier fortsatte oron över globala handelshinder att dominera. På räntesidan höjde Fed styrräntan med ytterligare 25 baspunkter och den amerikanska 10-åriga obligationsräntan steg till över 3%. Råvarumarknaderna erbjöd dock något bättre möjligheter. Oljepriset steg under hela månaden och nådde vid månadsskiftet den högsta nivån på fyra år.

Trendföljande CTAs hade blandad avkastning i september. När det gäller de diversifierande strategierna så genererade kortsiktiga CTAs och Volatilitets-CTAs positiva resultat medan de systematiskt fundamentala förvaltarna var ner.

Läs detaljerade kommentarer om respektive fond här:

"I'm in the band"! Om de olika CTA-strategierna skulle bestämma sig för att starta ett band, hur skulle det se ut?

Frontpersonen i "CTA bandet" är definitivt trendföljare. När hen tänker på CTAs så är det diversifierade tekniska trendföljare hen tänker på. Trendföljare är den klara vinnaren i trendande marknader och i långvariga kriser, men de tenderar att ha det svårt i kortvariga kriser/korrigeringar och icke-trendande marknader. Men, det finns andra medlemmar som vi kan inkludera i bandet, så kallade "diversifierande CTA-strategier". I denna RPM Educational undersöker vi de egenskaperna som olika CTA sub strategier besitter och visar att genom att kombinera dessa kan man skapa bättre musik och än bättre portföljer.

Mina damer och herrar, låt oss presentera: The CTAs!”

RPM Educational #8 "I'm in the band" - A CTA Sub Strategy Comparision

Vill ni hoppa direkt in i Spotify-listan vi gjort för denna Educational så hittar du den här:

https://open.spotify.com/user/11126527041/playlist/3kA6GqkGl1I2nGMflRybcN

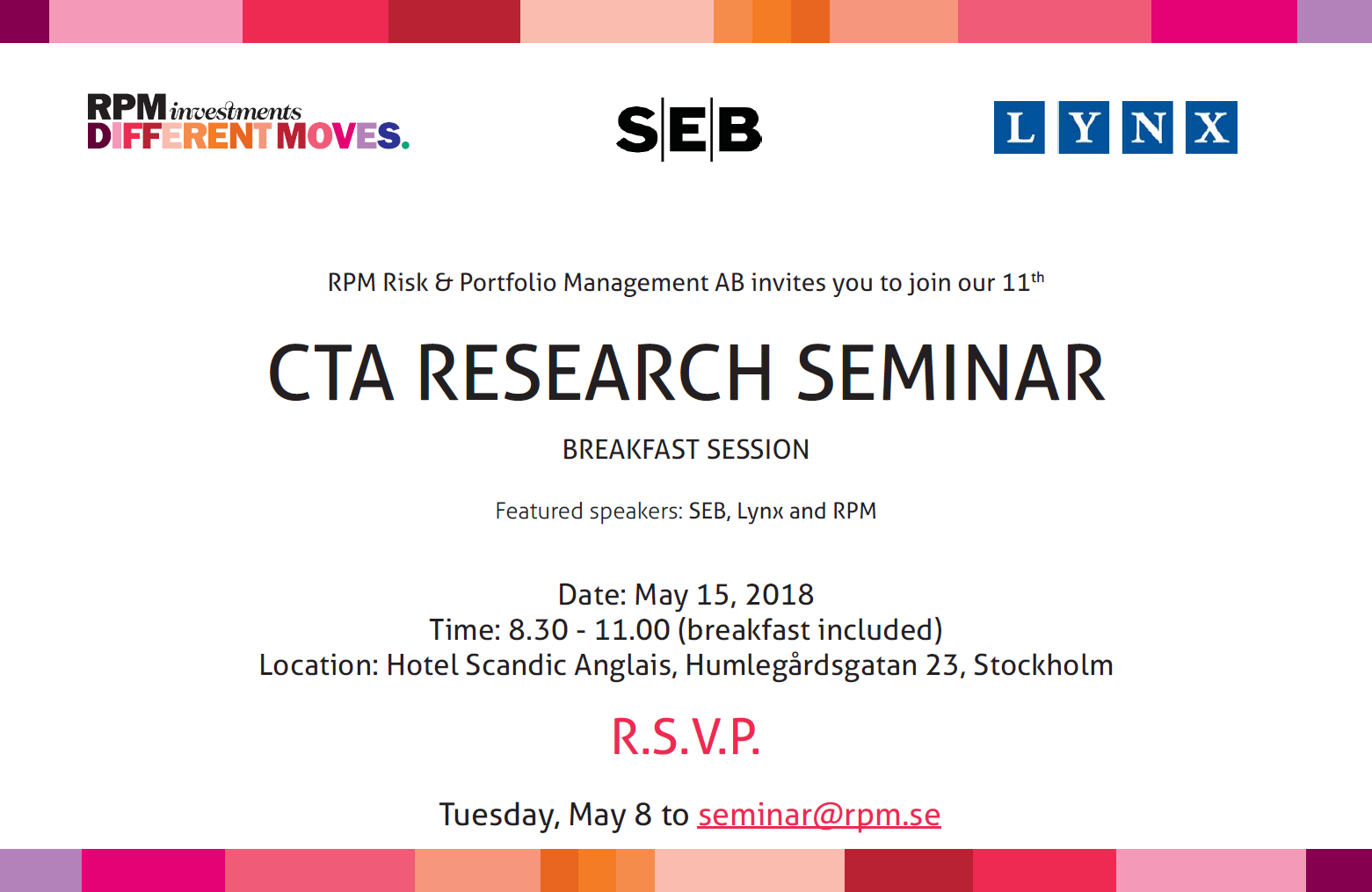

Den 15e maj är det dags för det 11e RPM CTA Research Seminar på hotell Anglais i Stockholm. Våra research-seminarier vänder sig till institutionella investerare som vill veta mer om CTAs och lyssna till aktuell research och trender i branschen.

Denna gång har vi ett svenskt tema och har bjudit in våra svenska CTA-kollegor från Lynx och SEB (Global Quant Team). Efter de tre presentationerna följer en paneldebatt på ämnet CTAs, risk mitigation, förväntningar, trender mm. Denna panel leds av Ulrika Bergman, CIO på Nobelstiftelsen.

För mer detaljer - se programmet nedan:

RPMs Head of Investment Management - Per Ivarsson - fick besök av Ara Mustafa från EFN.se för att diskutera CTAs. Vad är CTAs? Vad handlar de? Och vilka är de största fördelarna med att ha CTAs i sin portfölj?

Se intervjun här:

https://www.efn.se/privatekonomi/sa-tjanar-du-pengar-nar-borsen-rasar/

Februari blev januaris motsats då den starka arbetsmarknadsstatistiken från USA visade sig bli startskottet för ett av de kraftigaste och hastigaste aktiefall vi sett på flera år. Paniken på aktiemarknaden spred sig blixtsnabbt till andra marknader och under den första veckan i februari reverserade alla de långa tillväxttrenderna som CTAs tjänade pengar på i januari (med undantag för obligationsmarknaden). Tittar vi på Société Générale CTA Index så var februari 2018 den sämsta månaden sedan november 2001 och den näst sämsta månaden någonsin.

Den riskminskning vi gjorde på månadsskiftet Jan/feb blev lyckad i RPM Evolving CTA Fund då förlusterna begränsades med ca 2%. I RPM Galaxy försvann diversifieringen mellan förvaltarna då korrelationerna spikade under första veckan av februari och vår riskminskning gav tyvärr liten effekt.

Läs månadskommentarerna nedan:

RPM Evolving CTA Fund - Feb 2018

Även om ekonomin i stort fortfarande ser stark ut, speciellt i USA, så är alla trender förutom i obligationsmarknaden mer eller mindre bortblåsta. Efter att volatilitet och korrelationer i februari spikat till nivåer vi inte sett på flera år har våra förvaltare reducerat sina positioner och portföljrisken har därmed kommit ner ordentligt. Våra indikatorer som förra månaden varnade oss och fick oss att minska risken, är nu på neutrala nivåer igen, vilket indikerar en risknivå i linje med långsiktiga nivåer. Vi har därför ökat upp risken något och ombalanserat mot trendföljande strategier inför mars månad.

Årets första två månader har varit en berg-och dalbana för CTAs. Upp som en sol i januari då trenderna växte sig starka inom flera olika sektorer, och sen ner som en pannkaka i februari då volatiliteten spikade och de tidigare trender hastigt vände håll.

I denna artikel från HedgeNordic tittar de närmare på avkastningen från Nordiska CTAs i februari och sätter den i relation till några av världens största CTAs och benchmarks.

http://hedgenordic.com/2018/03/february-volatility-spike-beats-ctas-to-the-ground/

Efter ett mediokert 2017, där den enda egentliga exploaterbara trenden var i aktier, så har 2018 börjat på bästa sätt för de flesta CTAs. Men vad är det då som har ändrats?

På ett mer övergripande plan så känns det som att marknaden nu har tagit till sig av den bättre-än-förväntade makroekonomiska statistiken som kom från både USA och Europa under hösten. Detta i kombination med att flera analyshus spår en fortsatt växande och stark ekonomi under 2018 gör att världen positionerat sig för tillväxt. Detta har gjort så att nya trender tagit fart.

Förutom en fortsatt stark aktiemarknad så ser vi nu också att olja/energi-priser stiger, metaller (tex. guld och koppar) stiger, amerikanska räntor stiger och den amerikanska dollarn försvagas mot de flesta andra valutor. Då de flesta CTAs är aktiva i alla dessa sektorer så har vinster kommit från flera olika håll, vilket har givit oss en stark uppgång under månaden.

Bilden nedan visar RPMs egenutvecklade mått på trendstyrka "MDI"*. Detta mått mäter trender från 5 dagar upp till 260 dagar för 77 olika terminsmarknader. Som ni ser får vi gå tillbaka till 2014 för att se den styrka i trenderna som vi nu ser.

Delar vi in MDI i sektorer och tidshorisonter (20 -100 dagar) så ser vi breda trender på speciellt de korta tidsperioder, men flera sektorer (tex. aktier och obligationer) visar styrka även på medel-och långsikt.

* vill ni ha mer information om MDI (Market Divergence Indicator) och våra andra indikatorer så kontakta oss gärna.

RPM Galaxy steg med 13.8% sista kvartalet 2017. Placera.se fortsätter rekommendera fonden som del av deras "försiktiga fondalternativ". Läs mer om detta på länken nedan:

"En av fonderna utmärker sig och det är den trendföljande hedgefonden RPM Galaxy, som har stigit hela 10 procent de senaste tre månaderna......De trendföljande hedgefonderna fungerar som bäst när trenderna är längre än 1–2 månader. Vi ser nu en period med längre och tydligare trend samt lite högre volatilitet, vilket brukar vara en bättre miljö att hitta avkastning i. Historiskt har de levererat avkastning när den som bäst behövs i en portfölj. Vilket de lyckats bra med det senaste halvåret."

https://www.avanza.se/placera/redaktionellt/2017/12/27/forsiktiga-fondalternativet-kom-tillbaka.html

HISTORICAL RETURNS ARE NO GUARANTEE OF FUTURE RETURNS.